Infinity Trailing Бот от GoodCrypto - это мощный инструмент для трейдеров, стремящихся максимизировать прибыль на волатильном рынке. Узнайте все о настройке ...

Сектор DeFi в индустрии криптовалют: большой обзор

В новом дивном мире криптовалют самые предприимчивые умы все чаще и чаще идут в DeFI. Из этого материала вы, наконец, узнаете о том, что же такое MakerDAO или пулы ликвидности на Uniswap, поймете, почему ниша пользуется такой популярностью, надолго ли DeFi с нами, в принципе, или это очередной хайп, можно ли заработать на таких платформах, как Curve Finance, и, в конце концов, не поздно ли начать на них зарабатывать и вам?

СКАЧАЙТЕ ПЕЧАТНУЮ ВЕРСИЮ

Хочешь дочитать статью до конца? Скачивай PDF версию чтобы читать в оффлайн режиме и делиться со своими друзьями

Вам доводилось играть в Лего в детстве? Тот, кто любит собирать что-то большое из маленьких кусочков, скорее всего, заинтересуется и децентрализованными финансами — индустрией в 15 млрд долларов, которая состоит из связанных и странно похожих друг на друга проектов, где взрослые любители поиграть замораживают свои средства в смарт-контрактах, создают ликвидность, дают и берут в долг криптовалюты и ставят на кон токены, чтобы заработать еще больше токенов — ну, или потерять. Нравится такая игра? Тогда поехали!

- 1. Что такое DeFi?

- 2. Краткая история DeFi-индустрии

- 3. Платформа Maker — стейблкоин, подкрепленный залогом (год осн. 2015)

- 4. EtherDelta — первая децентрализованная биржа (год осн. 2016)

- 5. 0x — гибрид централизованной и децентрализованной бирж (год осн. 2016)

- 6. Aave — DeFi-платформа для кредитования (год осн. 2017)

- 7. Binance децентрализируется

- 8. Децентрализованные финансы (DeFi) против централизованных (CeFi)

- 9. De-Fi: проблемы с массовым внедрением

- 10. Крипто фарминг (yield farming) с высоты птичьего полета

- 11. Крипто фарминговые стратегии

- 12. Экосистема DeFi в цифрах

- 13. Что такое DeFi: мимолетное увлечение или долгосрочный тренд?

- 14. Итоги

- 15. Что такое Good Crypto?

Что такое DeFi?

DeFi или децентрализованные финансы на самом деле не так уж и легко уложить в одно определение. Прежде всего, это сообщество либертариански настроенных разработчиков и бизнесменов, которые хотели бы заменить традиционный банкинг распределенными системами. Зачем им это?

Во-первых, такой подход позволяет избавиться от необходимости доверять третьим лицам и платить им высокие комиссии за их услуги, а также позволяет повысить устойчивость всей системы з. То есть, DeFi может помочь с решением проблем, характерных для давно существующей, традиционной системы финансов.

Во-вторых, децентрализованные финансы — это обозначение обширной экосистемы децентрализованных приложений (dApps), созданных для того, чтобы совершать различные криптовалютные операции, например, брать или давать в долг, менять одни монеты на другие или хранить токены в специальных кошельках с целью получения процентного дохода — последний вид деятельности зачастую называется стейкинг. В основном, такие децентрализованные приложения создаются на блокчейне Этериума (ETH), широко известном в сообществе как Эфир, но иногда еще и на Троне (TRON), Иосе (EOS) и ряде других.

И, наконец, DeFi — это движение со своими лидерами, очень прозрачной логикой и философией. Вот в чем заключается эта система идей.

Все DeFi-проекты созданы таким образом, чтобы децентрализованные приложения могли взаимодействовать друг с другом на техническом уровне. Каждый, у кого есть доступ к интернету, может воспользоваться таким приложением, любой программист может предложить свою версию кода для такого приложения, любой человек на планете может завести в таком приложении свой личный кабинет. Вся рыночная информация, скажем, история ваших транзакций, находится в публичном доступе, хотя никто (за исключением, может быть, только аналитиков) не может проассоциировать эту информацию лично с вами.

В конце лета 2020-го года децентрализованные биржи, созданные на блокчейне Этериума (Эфира), впервые поставили сразу три рекорда. Им удалось привлечь в в систему 11,6 млрд в долларовом эквиваленте, тогда как за месяц до этого в июле эта цифра составляла всего 4,5 млрд долларов. Но ставки в этой игре были так высоки далеко не всегда.

Так что же такое децентрализованные финансы и с чего все началось?

Краткая история DeFi-индустрии

Все началось с Сатоши в 2008-ом году, когда он включил свое техническое описание (whitepaper) Биткоина в рассылку для шифропанков, к которым себя причислял. Биткоин стал первым DeFi крипто-проектом.

Слабая версия? Хорошо.

Все началось с Виталика в 2013-ом году. В самой первой версии технического буклета, посвященного Этериуму, он описал три категории возможных децентрализованных приложений: финансовые, квази-финансовые и нефинансовые. Бутерин предвидел многое из того, что происходит сейчас: развитие деривативов, предиктивных инструментов и инструментов кредитования…

Слабая версия? Хорошо.

В мае 2018-го года в компании Polychain, офис которой находится в Сан-Франциско, состоялся слет 150 DeFi-проектов. В мероприятии участвовали Maker, Compound Labs, 0x, Wyre, dYdX — первые децентрализованные финансовые приложения. Но это были далеко не все существующие на тот момент проекты такого рода.

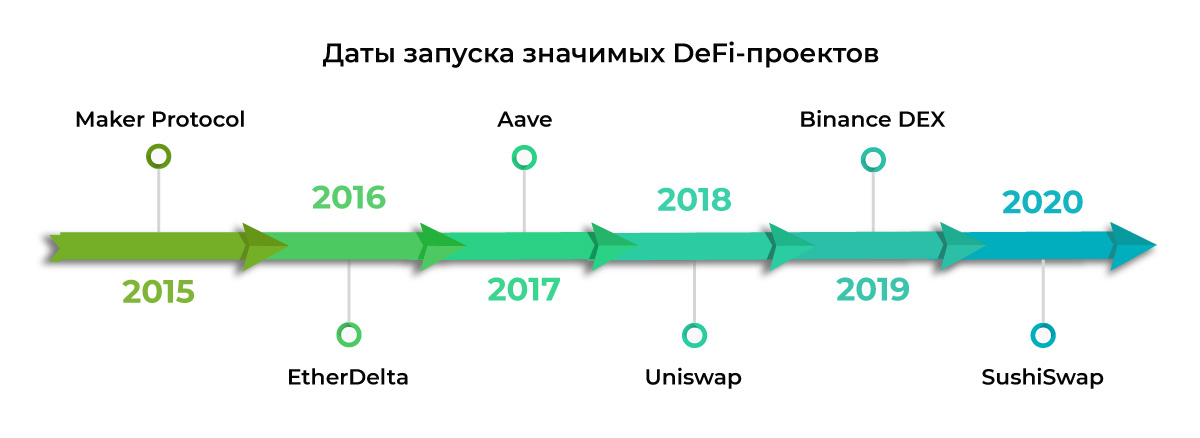

Давайте посмотрим на этот таймлайн повнимательнее

Платформа Maker — стейблкоин, подкрепленный залогом (год осн. 2015)

Протокол Maker Foundation, который вы можете знать как MakerDAO, появился на свет 5 лет назад.

Платформа запрограммировала темную алгоритмическую магию в свой стейблкоин Dai для того, чтобы сохранять его стоимость на уровне одного доллара.

Но это не все, на что способен Maker. Криптовалютные кредиты—один из инструментов, который сделал протокол популярным: отправьте свой Эфир в смарт-контракт платформы, сгенерируйте немного стейблкоинов Dai, выведите их как займ, отдайте с полупроцентной ставкой через год и получите назад свой Эфир.

Не понимаете, зачем? Сейчас это может звучать несколько сложновато, и мы поговорим о выгодах такого поведения позже, а пока просто представьте, что на момент написания этого материала DeFi-энтузиасты уже отправили в смарт-контракты MakerDAO 2,6 млрд долларов.

Для такой конкурентоспособной среды, как DeFi, неудивительно, что, когда Maker стал популярным, в нише начали появляться и другие подобные проекты.

Сегмент кредитования, будучи фундаментальной частью традиционной финансовой системы, пережил настоящий крипто-бум, показав денежный приток размером в 6 млрд долларов летом 2020-го. А раз есть такой довольно высокий спрос на DeFi-сервисы, это значит, что децентрализованные финансы, по крайней мере в теории, способны осуществить миграцию элементов традиционного банкинга на блокчейн.

EtherDelta — первая децентрализованная биржа (год осн. 2016)

Одной из первых децентрализованных бирж, так называемых дэксов (от англ. DEX — decentralized exchange), была EtherDelta, торговая площадка, которая позволяла и позволяет трейдерам проводить сделки через смарт-контракты.

На площадке нет посредников и централизованных серверов — только смарт-контракты. Чтобы продавать и покупать не нужно создавать аккаунт на бирже, вам понадобится лишь кошелек MetaMask на который можно получать и отправлять токены типа ERC20. Звучит здорово? Да, но нужно признать, что для 2020-го года скорость исполнения, редактирования и отмены заказов на EtherDelta кажется немного медленной, так как все происходит на мейнчейне Этериума, а на это требуется газ и время.

Без доработок в существующей конкурентной среде это может означать, к сожалению, лишь то, что эра площадки подошла к своему концу из-за небольшого торгового оборота и ликвидности. Но хорошие новости заключаются в том, что, разумеется, пробелы, существующие на первой децентрализованной бирже, уже попытались закрыть другие проекты, такие, как 0x.

0x — гибрид централизованной и децентрализованной бирж (год осн. 2016)

Один из первых в истории дэксов, 0x, с его 24-часовым оборотом в 27 млн долларов, на сегодня не входит в фавориты DeFi-гонки. Но не стоит забывать о том, что создатели этой биржи опередили свое время и описали интересный механизм автоматизированного маркет-мейкинга, AAM (от англ. Automated Market Maker), что на тот момент мало кто заметил.

Между тем, AMM заменяет традиционную книгу заказов системой пулов ликвидности в которых цены монет определяются специально установленной формулой.

В этой системе одни трейдеры обменивают токены, а другие “замораживают” свои токены в смарт-контрактах, добавляя их в пулы ликвидности, и зарабатывают процент от сделок, которые в этом пуле происходят. И, судя по всему, такая схема многим очень даже нравится, потому что она создала совершенно удивительный торговый оборот не только на таких площадках, как Uniswap, но и Curve и Balance. Но — помните? Все началось с 0x!

По тем временам движок, на котором работал 0x, выглядел весьма впечатляюще. Не только из-за AMM, но также из-за того, что транзакции происходили не на мейннете. Это снижало комиссии, время обработки заказа и, в теории, позволяло даже соревноваться по скорости с такими игроками, как Coinbase.

Aave — DeFi-платформа для кредитования (год осн. 2017)

В 2017-ом году Стэни Кулечев основал проект под названием ETHLend. Тогда это была пиринговая биржа, но сегодня платформа трансформировалась и известна всем под именем Aave. На площадке можно давать и брать в долг самые разные крипто-токены, включая DAI, USDC, TUSD, USDT, sUSD, BUSD, ETH, BAT и т.д.

Кредиторы Aave вкладывают свои средства в пул, из которого заемщики берут в долг. Интересно заметить, что залог в счет долгового займа по стоимости обойдется вам дороже, чем сам займ (довольно типичная ситуация для DeFi-сектора), а процентная ставка за пользование средствами платформы совсем необязательно будет постоянной. Например, она может генерироваться алгоритмически.

За использование услуг по кредитованию или займу Aave награждает своих клиентов токенами под названием aTokens, на которых тоже можно заработать.

Небольшой процент средств в пулах платформы используется для того, чтобы хеджировать риски, связанные с волатильностью, и позволяет пользователям забирать деньги в любое время.

Наряду с другими протоколами, которые занимаются предоставлением средств в долг, Aave очень быстро выросла к концу лета 2020-го года и даже заняла первое место во всех DeFi-рейтингах, опередив Compound и MakerDAO по общей сумме, закачанной в платформу. На данный момент эта сумма насчитывает около 1 млрд долларов.

Binance децентрализируется

“Одну секундочку,” — должно быть, говорите вы себе сейчас. — “Дэксы — это, конечно, здорово, но как же насчет рыночного гиганта, Бинанса?”

С его оборотом в 25 млрд долларов разве не легко он побивает рекорды всех других бирж?

Да, Бинанс достаточно рано запрыгнул на DeFi-корабль, запустив свой дэкс в 2019-ом году, и на тот момент это казалось мудрой многоходовкой от самого CZ: если когда-то децентрализованные биржи действительно станут популярными и начнут угрожать доминированию централизованных, то Бинанс со своим дэксом уже будет на первых ролях. Не правда ли лучше, если у тебя не остается выбора, самому взорвать бомбу, чем позволить это сделать кому-то другому?

Так и появился на свет новый блокчейн, разработанный китайским гигантом под свой собственный дэкс — Binance DEX. Он решал такие проблемы, как медленная скорость транзакций, низкая пропускная способность блоков и высокие комиссии — привет, Этериум.

Правда, именно с Этериума они и начали разработку, значительно позднее осуществив миграцию своего BNB-токена со стандарта ERC20 на Binance Chain.

Судя по всему, это было сделано для того, чтобы впоследствии поконкурировать с Виталиком. CZ даже купил эфирный кошелек Trust Wallet для хранения и транзакций токенов стандарта ERC20, чтобы создать свою экосистему на Binance Chain — но не тут-то было.

В самом начале пути их дэкс показывал 24-часовой торговый оборот в размере примерно 1,2 млн долларов, что, конечно, было здорово для 2019-го года и заставило Huobi, OKEx и Bithumb работать над своими собственными дэксами, так что в какой-то момент всем даже показалось, что у CZ получилось. Но на сегодняшний день, 24-часовой торговый оборот Binance DEX не превышает 645 тыс. долларов, а DeFi-революция цветет пышным цветом на Этериуме.

Причем непонятно, что послужило причиной для такого исхода: техническое совершенство EVM, виртуальной машины Этериума, или то, что никто так и не смог поверить, что Binance Chain на самом деле децентрализован и ни от кого не зависит.

Децентрализованные финансы (DeFi) против централизованных (CeFi)

Правда ли, что DeFi-ниша, такая футуристическая и экзотическая, это то самое будущее, к которому всегда стремилось крипто-сообщество?

Централизованные крипто биржи, кошельки и стейблкоины принесли с собой достаточно много преимуществ: удобство, легкость в использовании, даже до определенной степени некий консерватизм. Но юниор по имени DeFi показал свои зубки, обозначив не только альтернативу всему вышеназванному, но и добавив кое-что новенькое от себя.

Конечно же, DeFi- и CeFi-сегменты имеют как свои достоинства, так и недостатки, по-разному решая проблемы рисков, отсутствия или наличия централизации, хранения приватных ключей, процентных ставок и т. д. Но вместе они внедрили такие технические новшества, которые могут обойти традиционный финансовый сектор.

Давайте сравним CeFi (от англ. centralized finance — централизованные финансы) и DeFi в контексте плюсов и минусов каждой из ниш. Итак, расходимся по углам, и — в бой.

Крипто биржи — один термин, два рыночных сегмента

Централизованная крипто биржа (CEX, от англ centralized exchange — централизованная биржа) представляет из себя онлайн-платформу, на которой можно торговать 24/7.

Это не только посредник между участниками торгов, но и привлекательная мишень для хакеров. Будучи универсальным “надзирателем” над всеми и вся, биржа следит за каждой торговой операцией, которая на ней происходит, имеет доступ к средствам клиентов (а мы ведь помним, что не наши приватные ключи — не наши средства, верно?) и хранит эти средства наиболее безопасным, с точки зрения основателей, способом.

Например, 95% всех своих средств биржа Kraken хранит вне зоны доступа к интернету и разнородно. Как заявляют основатели сервиса, их нсервера стоят под видеокамерами “в надежно защищенных клетках”, которые круглосуточно охраняются вооруженными охранниками

Да, при такой охране деньги, конечно же, будет сложно прикарманить мошенникам, но, как становится понятно, этот сундучок с золотом не принадлежит и среднестатистическим пользователям биржи.

Другие централизованные биржи, про которые вы могли слышать, помимо Кракена, это Coinbase, Binance, Bitfinex, Bittrex, etc.

Децентрализованные крипто биржи (DEX) — это площадки для обмена токенами, где можно не беспокоиться об идентификации личности и сохранности ваших средств. Ваши деньги — это ваши деньги. По крайней мере, в сухой теории.

По-настоящему децентрализованные биржи не хранят средства пользователей (некастодиальны). Они не требуют идентификации и работают со множеством криптовалют.

Их книги заказов работают не на основе куска кода, который подбирает продавцов и покупателей друг для друга. К тому же, доступ к таким биржам все-таки не похож на традиционные веб-сайты — звучит слишком хорошо? На практике, не все дэксы соответствуют этим стандартам.

Вот список децентрализованных бирж, который включает себя такие платформы, как Balancer, Bancor, Bisq, Matcha. Там можно найти основные характеристики, необходимые для того, чтобы определить степень децентрализованности для каждой конкретной биржи.

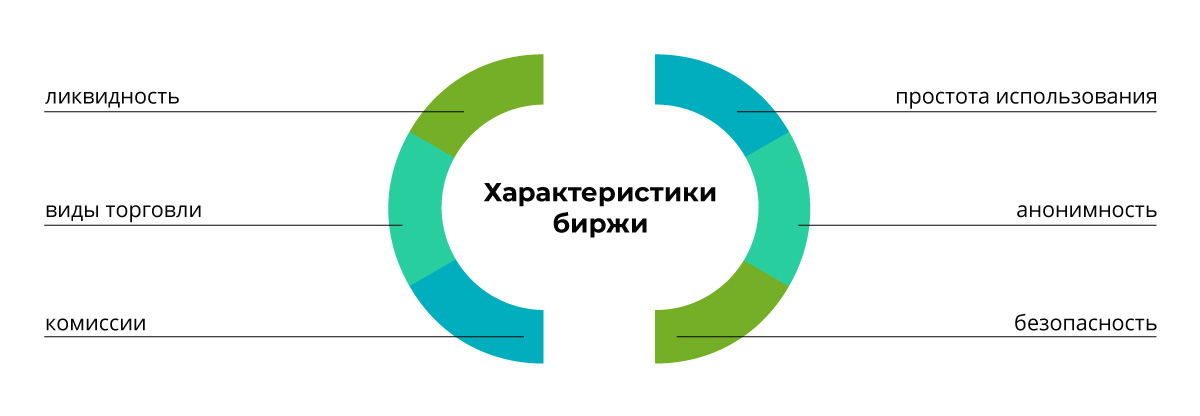

Ликвидность

Ликвидность достаточно важный показатель для каждой биржи, потому что по этому показателю видно, насколько активно на ней ведется торговля.

Обычно для того, чтобы определить ликвидность интересующего вас актива, нужно предпринять несколько шагов. Для начала — посмотреть его 24-часовой торговый оборот на нескольких биржах. Каким образом?

Если речь идет про CeFi, можно пойти на CoinMarketCap, кликнуть по вкладке Exchanges, перейти на интересующую вас биржу — и вуаля! Рядом с парами обозначен их 24-часовой торговый оборот.

Итак, мы поняли, какие крипто-трейдинговые биржи предлагают наибольший 24-часовой торговый оборот, и теперь готовы посмотреть на торговую пару. Что мы будем продавать, а что покупать? Эфир будем покупать за Риппл? Биткоин будем продавать за Лайткоин?

Скажем, мы хотим продать Биткоин и купить на него Эфир — пардон, Капитан Очевидность! Давайте взглянем на несколько бирж с наибольшим торговым оборотом для этой пары, проанализируем общий объем заказов на покупку и продажу в каждой из книг заказов, учтем проскальзывание и посмотрим, насколько близко друг к другу стоят заявки на продажу и покупку — то есть оценим размер спреда.

Если биржа не очень популярна, книга заказов выглядит вялой, а наша монета торгуется не так активно, как нам нужно — что правильнее сделать? Создай мы в такой ситуации заказ на продажу, не спровоцируем ли мы падение цены, а значит не потеряем ли мы деньги?

Как вы, наверное, уже догадались, ликвидность для такой пары, как ETH/BTC на централизованных биржах гораздо выше в сравнении с ликвидностью экзотических DeFi-монет.

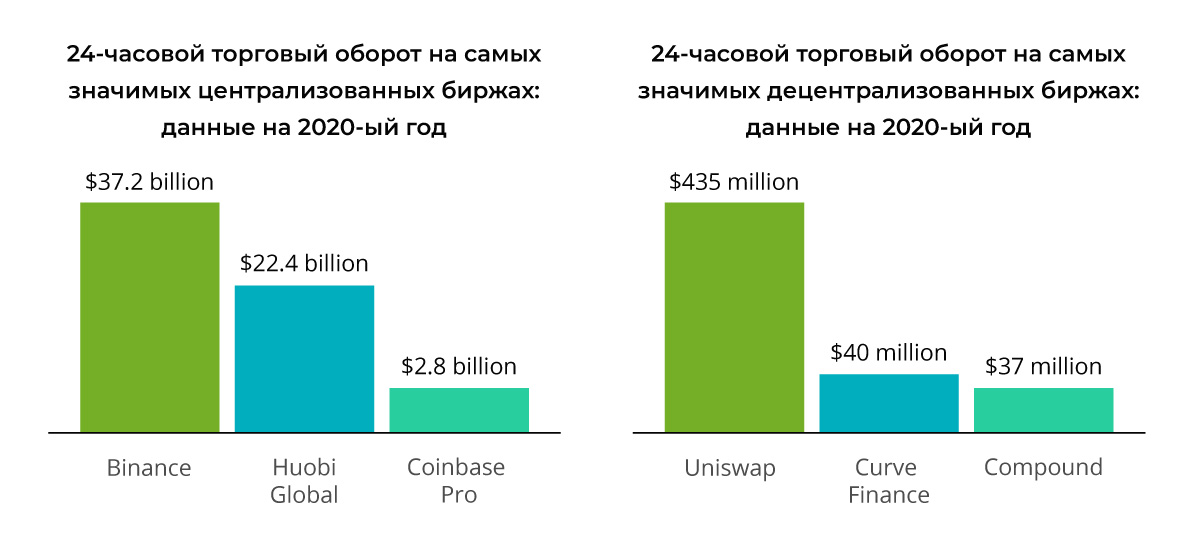

Взгляните на статистику по спотовой торговле на централизованных и децентрализованных биржах.

На момент написания материала (ноябрь 2020) Бинанс занимает первое место с 24-часовым торговым объемом в 37,2 млрд долларов, Huobi Global стоит на втором месте, демонстрируя цифру в 22,4 млрд, а за ними следует Coinbase Pro c 2,8 млрд долларов.

Если посчитать, то общий торговый объем на этих трех лидирующих биржах будет равен примерно 62,4 млрд долларов.

А теперь давайте посмотрим на три лидирующие децентрализованные биржи. Uniswap занимает первое место с 435 млн долларов, Curve Finance — второе с 40 млн долларов и Compound — третье, демонстрируя оборот в 37 млн долларов.

Так что же это значит?

Если коротко, то на централизованных биржах ликвидность лучше для торговли традиционными токенами, тогда как на DeFi-платформах удобнее торговать менее популярными, экзотическими токенами, такими, как Chainlink, Wrapped Bitcoin, Dai и т. д.

Виды торговли

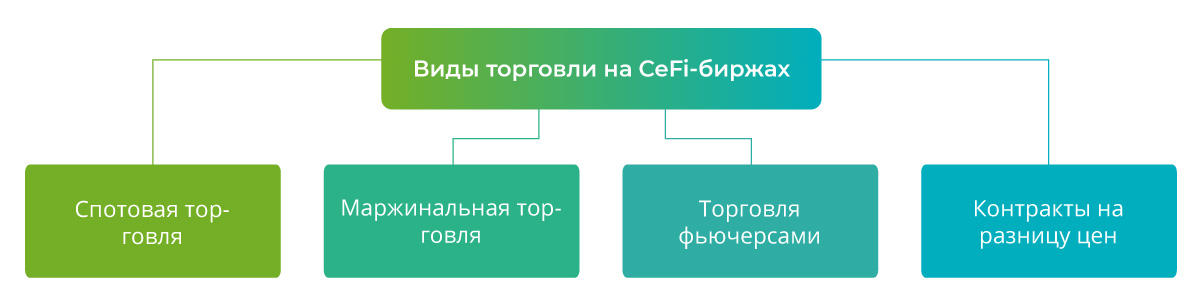

После многочисленных рассуждений о различных видах токенов, вы, наверное, не удивитесь, что, помимо прочего, централизованные биржи отличаются от децентрализованных разными типами торговли.

Если речь о таких гигантах, как Бинанс, Bitfinex, Kraken и так далее, то на них можно заниматься не только спотовой, но и маржинальной торговлей, а также торговлей фьючерсами и другими деривативами. Так, на Битмексе и многих других биржах есть возможность торговать с плечом до 100 или даже 200 раз.

Что касается децентрализованных бирж, они созданы для совершенно новой вселенной крипто фарминга, о чем речь пойдет позднее. В данный момент такие дэксы в большей степени выступают в роли обменных пунктов, чем бирж. Есть, разумеется, и исключения, такие, как dYdX, который предлагает децентрализованную маржинальную и деривативную торговлю, но опять же это исключение.

Ну, и раз уж мы говорим о недостатках децентрализованных бирж, давайте не забывать, что эти платформы могут притормаживать и не предлагают многих традиционных инструментов для торговли. Кроме того, цены на них весьма плавающие, так как пропускная способность блокчейнов может меняться вследствие высокой или низкой нагрузки.

Таким образом, пока сложно сказать, смогут ли дэксы когда-нибудь заменить традиционные биржи. На данный момент только централизованное торговые площадки хорошо подходят для активного трейдинга и обеспечивают исполнение заказов с минимальным спредом и проскальзыванием, хорошую ликвидность, различные торговые инструменты и разнообразные типы ордеров, к которым мы все так привыкли.

Комиссии

Как вы наверняка знаете и сами, комиссии на централизованных биржах могут быть нескольких типов: торговые комиссии (мейкеров и тейкеров), сборы за депозит и вывод средств, а также комиссии за трансфер фиата.

| Виды комиссий на централизованных биржах |

| Торговые комиссии(мейкер и тейкер) | Комиссии за депозит и вывод средств | Комиссии за трансфер фиата |

Но когда речь заходит о дэксах, ситуация немного меняется.

| Виды комиссий на децентрализованных биржах |

| Комиссии за транзакции на смарт-контрактах | Комиссии за депонирование фиата у третьего лица | Комиссии за атомарные свопы |

Первый тип комиссий на дэксах — это комиссия за транзакции на смарт-контрактах в сети Этериум. На момент написания материала, такая комиссия составляет 43 гвея (gwei).

Помимо прочего, дэксы могут взять с вас сбор за депонирование фиата у третьего лица, что защищает вас от увода средств мошенниками.

А еще существуют ситуации, в которых комиссии начисляются за атомарные свопы, то есть, за обмен, происходящий между несколькими блокчейнами. В таких случаях есть еще и сбор, который идет уже тем пользователям, которые предоставляют необходимый токен в каком-нибудь пуле.

Легкость использования

Все, что, как правило, нужно для того, чтобы приобрести монетку на большой централизованной бирже, такой, как Coinbase, — это ваша кредитная или дебетовая карта. С такой картой вы можете купить фактически любую крипто-монету в несколько кликов. Существуют и другие привычные способы приобрести криптовалюты, например, международный денежный перевод или покупка со своего счета в банке.

| Популярные платежные методы в CeFi |

| Дебетовая/кредитная карта | Международный денежный перевод | Покупка со своего счета в банке |

В целом, каждая централизованная биржа предложит вам наиболее удобный для вас способ погрузиться в мир криптовалют.

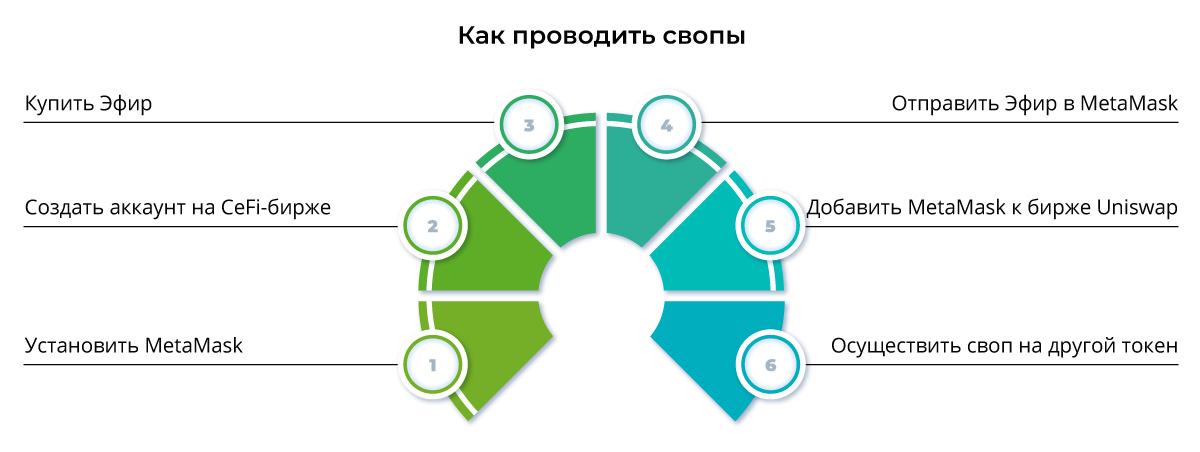

А вот с дэксами картина выглядит несколько иначе. Например, чтобы начать использовать Uniswap, Bancor, Kyber, Curve Finance, вам придется слегка подготовиться.

Скажем, для того, чтобы произвести обмен, который часто называется своп, на бирже Uniswap, вам уже нужно что-то знать о криптовалютах, а особенно об Эфире и токенах типа ERC20.

Чтобы своп состоялся, вам нужно найти блокчейн адрес соответствующего пула ликвидности на Uniswap и отправить на него токен, который вы хотите обменять, указав максимальную и минимальную цены, по которым вы готовы совершить обмен. Все это необходимо проделать через кошелек, поддерживающий работу с децентрализованными биржами как, скажем, MetaMask.

Конечно, это не ядерная физика, и все же это немного тяжелее, чем Coinbase, где все происходит в несколько кликов и буквально за секунды и где, честно говоря, свой первый Биткоин сможет купить даже ваша бабушка.

А теперь попробуйте попросить ее купить вам немного дая (Dai) на дэксе—скорее всего, вам будет грустно, а не весело.

Право на сохранение анонимности

Важно помнить, что тщательная проверка вашей личности во имя борьбы с отмыванием денег и верности правилу “знай своего клиента” на централизованной бирже почти неизбежна. И именно она делает ваши действия абсолютно прозрачными для любого правительства. Так как же поступить, если такая ситуация вам не по вкусу?

Децентрализованные биржи считаются в этом отношении более закрытыми, так как они не требуют от вас прохождения всех этих проверок.

Каким же образом это достигается? Кошельки для хранения токенов типа ERC20 полностью анонимны, а транзакции выглядят как длинные строки из чисел и цифр, и их сложно расшифровать, если вы не компьютерно-технический судебный аналитик, каким был, скажем, Дейв Клейман.

Безопасность

Если вы храните свои деньги на централизованных крипто биржах, то у вас есть некоторый запасной план на случай потери паролей — биржа вам все восстановит. Но помните, что все онлайн-площадки легко могут стать мишенью для хакеров. На самом деле все, что так или иначе соприкасается с интернетом, может стать мишенью для хакеров.

| Вы слышали про взломы этих централизованных крипто-бирж? |

|

|

||

| 2016 | 2018 | 2018 | 2019 |

| $72 milion stolen | $31.5 milion stolen | $500 million stolen | $40 milion stolen |

Возьмите, например, последний на момент написания материала взлом, который произошел в сентябре 2020-го года, когда словацкая крипто биржа Eterbase потеряла 5,4 млн долларов. Согласно официальному заявлению, сделанному площадкой, киберпреступники украли Биткоин, Риппл, Лайткоин и другие топовые монеты. Биржа оказалась готова возместить украденные средства пользователям, но так бывает далеко не всегда.

В целом, в том, что касается предпринятых попыток взлома, дэксы сильно отстают от централизованных площадок, но это понятно, так как DeFi-сектор еще очень молод.

Тем не менее, в 2020-ом году мы стали свидетелями нескольких весьма неприятных инцидентов именно в DeFi. Почему неприятных? А потому что они стали возможны из-за уязвимости флеш свопов, которые можно инициировать в один клик на таких популярных площадках, как Aave, Compound и т. д.

В июне 2020-го года хакер увел больше 500 тыс. долларов через биржу Balancer в таких токенах, как WETH, WBTC, SNX, LINK исключительно благодаря существованию флэш-свопов. Мошенник использовал пробел в логике смарт-контракта и, связав несколько алгоритмических операций в одну транзакцию, смог получить на руки средства совершенно бесплатно. А в феврале того же года через свои флэш-свопы протокол bXx потерял 1193 Эфира, а затем и 645 тыс. долларов в течение всего нескольких дней. Взлом, по факту, был просто умным арбитражем, который стал возможен благодаря багу в смарт-контракте bZx.

Кошельки: кастодиальные и некастодиальные

Теперь, когда мы обсудили CeFi- и DeFi биржи, давайте рассмотрим кошельки. Так же как криптовалютные торговые площадки можно разделить на два типа, кошельки подпадают под две большие категории: кастодиальные и некастодиальные.

| Кастодиальные | Некастодиальные |

| Плюсы | Минусы | Плюсы | Минусы | |

| Бесплатные транзакции | Кастодиан контролирует ваши деньги | Контроль над своими ключами | Нет подстраховки на случай потери ключей | |

| Подстраховка на случай потери ключей | Политика «Знай своего клиента» | Безопасность | Сложный интерфейс | |

| Возможность взлома | Возможно офлайн-хранение |

Преимущества и недостатки каждого типа кошельков

Некастодиальный кошелек позволяет вам хранить свои приватные ключи самостоятельно в форме мнемонической фразы или просто строки из букв и цифр. Здесь можно найти список этих кошельков.

А вот кастодиальные кошельки не дают полного контроля над приватными ключами.

Равно как и в CeFi, в DeFi тоже есть несколько видов кошельков: веб-кошельки, аппаратные кошельки, легкие мобильные кошельки, десктоп-кошельки и бумажные кошельки. Так что тип кошелька не зависит от ниши, скорее, все перечисленные типы присутствуют и там и там.

Но в независимости от того, какой кошелек вы используете, лучше всего следить за своим портфелем в режиме реального времени:

Ниже перечислены несколько аспектов, которые нужно учитывать при выборе кастодиального или некастодиального кошелька.

Безопасность

Когда речь идет о кастодиальных кошельках, то за сохранность средств пользователей отвечают разработчики такого кошелька. В случае большинства популярных кошельков это достаточно надежно. Так, скажем, Coinbase держит 98% средств своих клиентов в надежных депозитных боксах и стальных камерах, которые разбросаны по всему свету. Однако в этом случае между вами и вашими средствами всегда есть третья сторона — кошелек, — а значит можно сказать, что эти средства не совсем ваши.

Что касается некастодиальных кошельков, таких, как Blockchain.com, то лишь пользователи таких кошельков ответственны за сохранность своих средств, так как они хранят приватные ключи на стороне пользователя. Именно поэтому прежде чем использовать некастодиальный кошелек, нужно предпринять дополнительные меры безопасности: записать мнемоническую фразу, положить ее в безопасное место и установить двухфакторную аутентификацию.

Удобство использования

Один из самых важных факторов при выборе кошелька — это, конечно же, удобство его использования.

Зачастую именно кастодиальные кошельки могут похвастать очень простыми и удобными для клиентов интерфейсами, а также дополнительными услугами: если вы потеряли пароль, его восстановят, если вы только приступаете к изучению крипто-индустрии, кошелек поможет вам с проведением первой транзакции просто за счет несложного интерфейса. В таких кошельках вы также легко сможете приобрести криптовалюту с помощью кредитной карточки.

С некастодиальными кошельками ситуация выглядит слегка иначе. Да, большинство DeFi-кошельков просты в использовании, но некоторые из них еще довольно сырые, немного странноватые или даже слишком сложные.

Так что если вдруг при поиске кошелька для хранения токена Dai вы обнаружите интерфейс в стиле “Мистера Робота”, не удивляйтесь: первым пользователям этих приложений, программистам и крипто-энтузиастам, скорее всего, была более важна начинка, чем внешний вид.

Стейблкоины — покрыты мглой в DeFi и CeFi

Как вы наверняка знаете, стейблкоины — это криптовалюта, которая обеспечивается другим активом или несколькими активами: фиатом (например, долларом), сырьем (например, золотом), ценовым индексом и проч.

Точно так же, как с остальными деталями лего, биржами и кошельками, стейблкоин может быть централизован в большей или меньшей степени.

Централизованные стейблкоины

Самый популярный стейблкоин, о котором вы наверняка слышали — это Tether (USDT). Создатели монеты утверждают, что на каждый выпущенный тезер на их банковских счетах лежит эквивалент в один доллар США. Есть ли у проекта недостатки? Так как монета не является полностью прозрачной, на протяжении многих лет в сообществе идет спор о том, а на самом ли деле у тезера есть обещанное обеспечение в виде доллара.

Говорят, что он обеспечен не только традиционной твердой валютой, но другими криптовалютами и резервами в виде займов.

Такая ситуация может наблюдаться и с другими стейблкоинами, которые считаются централизованными, так как лишь организация, выпускающая монеты, решает, чем их обеспечивать.

Децентрализованные стейблкоины

Не здорово ли было бы, если бы децентрализованные стейблкоины раз и навсегда решили вопрос с прозрачностью монет такого типа?

К сожалению, на практике все работает немного по-другому, и самый популярный децентрализированный стейблкоин Dai — яркое тому доказательство. В теории, резервы, которыми обеспечивается Dai, на сто процентов прозрачны, так как они лежат в публичном доступе на блокчейне. Однако на деле из-за очень сложного протокола, по которому работает этот стейблкоин, не так много людей на самом деле понимают, что скрывается под капотом у Dai. Мы попробуем заглянуть туда чуть позже.

Сложные алгоритмы, на которых работают децентрализованные стейблкоины, на самом деле, оставляют целый ряд неотвеченных вопросов. Достаточно ли хороши эти алгоритмы? Можно ли их обойти высококлассный хакер? Нет ли в них багов? Как они среагируют в случае 50-процентного падения рынка?

Все это вопросы, на которые DeFi еще только предстоит найти ответы.

De-Fi: проблемы с массовым внедрением

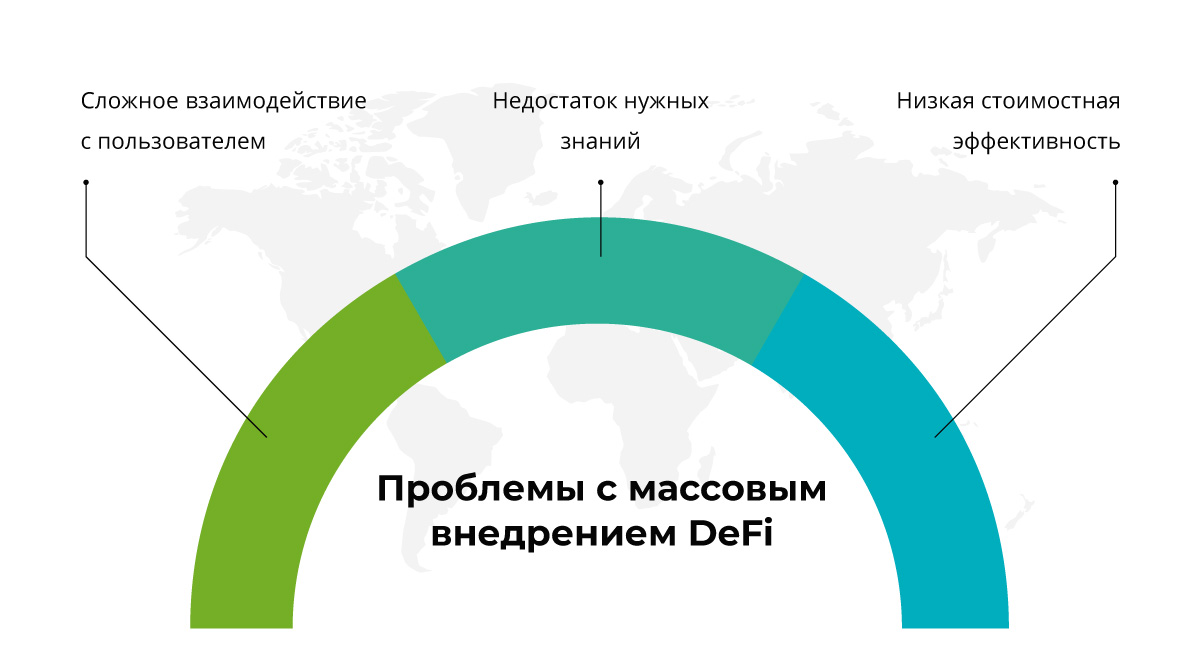

Сектор DeFi манит массой интересных перспектив, когда речь идет о децентрализации, безопасности и публичности. Он дает юзерам дополнительные варианты к уже имеющимся, но, согласно исследованию, проведенному CoinTelegraph, большинство опрошенных проектов считают, что ниша достигнет зрелого состояния лишь через 3-5 лет. 32% опрошенных говорят про срок от шести до десяти лет.

Так на что же уйдут все эти годы? На самом деле, на решение нескольких проблем, таких как сложное взаимодействие с пользователем, недостаток нужных знаний и низкая стоимостная эффективность.

Слишком сложно

Если DeFi на данном этапе уже кажется вам весьма запутанной историей, то это неспроста. Но что еще хуже, со временем уровень сложности сектора, скорее всего, только увеличится из-за серьезнейшей конкуренции на рынке.

Платформы становятся все более и более изобретательны в создании инструментов, которые бы могли генерировать больше прибыли, и это порождает такие проекты, как MakerDAO со сложной, непонятной логикой, которую могут понять лишь несколько экспертов.

Все только на Этериуме

Несмотря на то, что команда Этериума во главе с Виталиком Бутериным активно работает над тем, чтобы побыстрее приблизиться к фазе Serenity, нагрузка на сеть растет, и оттого использование ее становится только дороже. Высокая стоимость газа, особенно на маленьких транзакциях, кажется огромной стеной на пути развития DeFi. Поэтому сфере может быть важно отделить себя от Этериума и начать смотреть в сторону других блокчейнов.

Таким образом, есть несколько пробелов, которые нужно закрыть до того, как DeFi сможет вырасти: задержка транзакций на Этериуме, сложные для пользователя интерфейсы, недостаток нужных знаний для работы в нише и низкая стоимостная эффективность сектора.

Крипто фарминг (yield farming) с высоты птичьего полета

Доходный крипто фарминг — это процесс заработка на крипто капитале, при котором этот капитал пускается в оборот.

Допустим, у вас есть несколько крипто-активов и вы хотите получить от них максимальную прибыль — вполне понятное желание.

Доходный крипто фарминг (от англ. farming — возделывать) позволяет максимизировать доход при пропускании капитала через несколько платформ, таких, как Uniswap, Compound, Balancer, Curve Finance и т. д.

Говоря простым языком, можно сравнивать крипто фарминг с традиционной сферой финансов, когда вы анализируете ряд банков для того, чтобы найти наилучшую годовую процентную ставку.

Представьте себе сберегательный счет в обычном банке. Процент составляет 0,1%, что сильно отличается от фарминга в DeFi, которое в теории может принести сумасшедшие 100%.

Но как же такое возможно? Чтобы понять это, нужно уделить немного внимания некоторым важным аспектам. Давайте начнем с майнинга ликвидности.

Майнинг ликвидности

Майнинг ликвидности — это процесс распределения токенов между клиентами платформы за то, что они совершают полезные для платформы действия.

Идея зародилась на DeFi бирже Synthetix (SNX), когда команда наградила коммьюнити своим токеном SNX за то, что они обеспечили ликвидность пулу SETH/ETH на бирже Uniswap.

Платформа Compound пошла в этом смысле даже дальше, наградив тех своих клиентов токенами, которые взяли у них взаймы с наивысшей процентной ставкой за год. Это-то и положило начало подобному тренду.

Торговля с плечом

Вы, наверное, знаете, что в традиционном трейдинге торговля с плечом позволяет использовать деньги, полученные в долг, для того, чтобы увеличить потенциальную прибыль от своих инвестиций.

В DeFi-секторе “фермеры” могут использовать полученные в долг монетки в качестве залога на другой платформе, чтобы взять в долг еще больше. Повторяя данный цикл, они могут увеличить свой капитал в несколько раз, что, конечно, означает и больший риск — и да, тут-то и начинается наименее приятная часть доходного фарминга.

Риски

Если вспомнить, с чего начался финансовый кризис 2007-2008 гг., тот цикл, который проходят DeFi-фермеры, может слегка напомнить вам о тех временах. Прежде чем мировая экономика рухнула, американские банки щедро выдавали кредиты всем подряд вне зависимости от кредитной истории человека или его уровня дохода.

Впоследствии такие банки перепродавали эти займы инвестиционным банкам, которые превращали их в инвестиционные продукты и заставляли рейтинговые агентства присуждать им наивысший кредитный рейтинг, AA или AAA — на основе чего можно было создавать уже новые синтетические продукты.

В общем и целом, это на какое-то время зарядило экономику, но под конец карточный домик развалился.

Так что когда придет время решать, хотите ли вы принять участие в DeFi-цикле доходного фарминга, наверное, стоит начать с анализа и оценки качества платформ, которые занимаются развитием экономики токенов.

В 2007-ом году у людей не было желания проверять качество финансовых продуктов, в которые они вкладывали деньги, и многие потеряли целое состояние.

А существуют ли подобные риски при инвестировании в DeFi-токены?

Все DeFi-займы, которые берут доходные фермеры, обеспечены залогами сверх необходимого размера. Платформы делают это для того, чтобы сократить свои риски, так вот, эти залоги ликвидируются едва лишь коэффициент обеспечения падает ниже заданного минимума.

В дополнение к этому риску, существует проблема багов в смарт-контрактах и хакерских рейдов на пулы ликвидности, которые просто-напросто выкачивают из них все средства.

Этими рисками, конечно, и объясняются заоблачные доходы: мы ведь знаем, что, в теории, высокие риски означают высокую прибыль.

К вопросу о рисках — например, в августе 2020-го года, хакеры напали на протокол Opyn, успешно выцедив из него 370 тыс. USDC — а все почему? Баг в смарт-контракте.

В ноябре 2020-го года мошенники напали на Pickle Finance и обокрали его на 19.76 млн даев (Dai) — а все почему? Баг в смарт-контракте.

Крипто фарминговые стратегии

Теперь, когда вы примерно представляете себе базовые принципы, по которым работает криптовалютный фарминг, давайте обсудим фарминговые стратегии.

DeFi дает несколько способов “нарастить” токены: займы, кредиты, майнинг ликвидности или стейкинг LP-токенов.

Скажем, если вы даете займ или берете в долг, платформа дарит вам токены просто за вашу активность.

Или можно посодействовать созданию ликвидности в пулах ликвидности и тоже быть награжденным за это. Например, на платформе Balancer за это можно получить BAL токены.

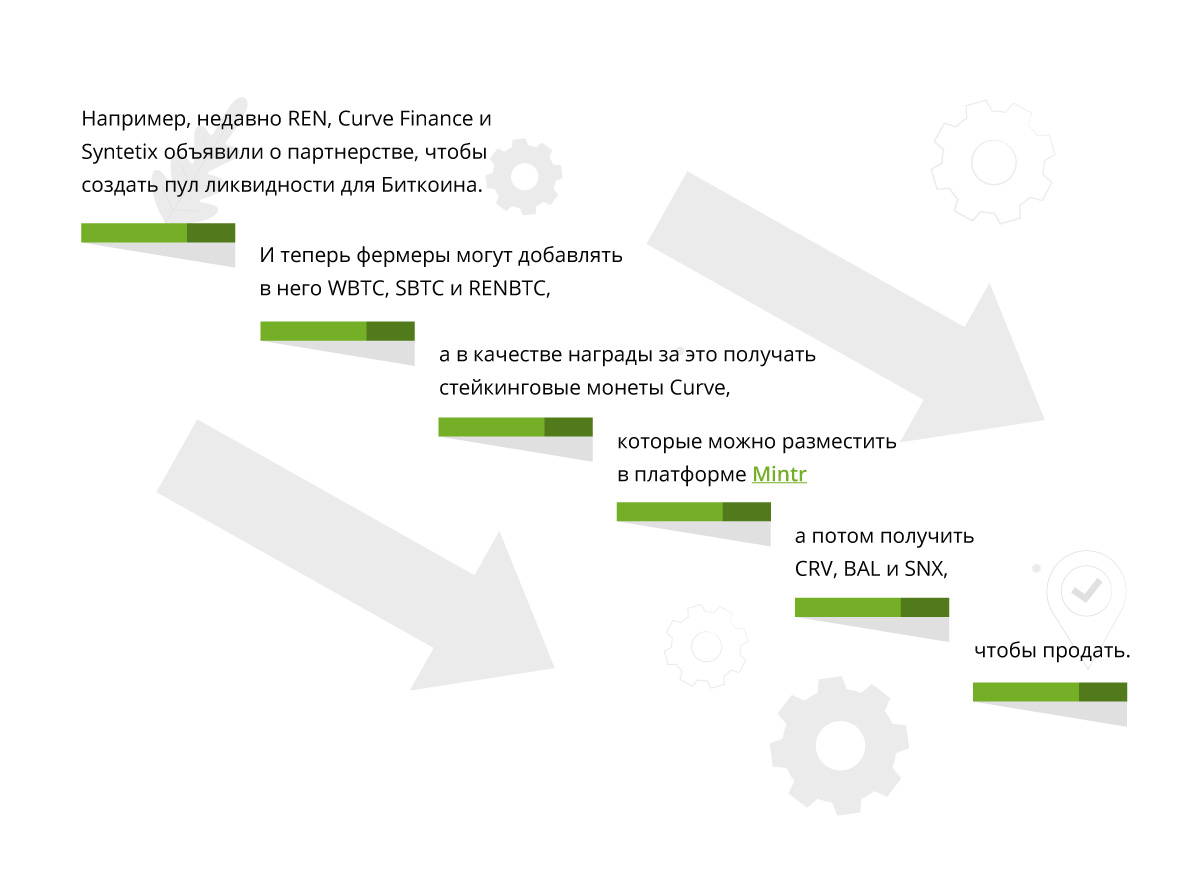

В дополнение к этому, на различных платформах можно зарабатывать на хранении монет, полученных от пула ликвидности за вливание в него дополнительных средств.

- Например, недавно REN, Curve Finance и Syntetix объявили о партнерстве, чтобы создать пул ликвидности для Биткоина.

- И теперь фермеры могут добавлять в него WBTC, SBTC и RENBTC,

- а в качестве награды за это получать стейкинговые монеты Curve,

- которые можно разместить в платформе Mintr,

- а потом получить CRV, BAL и SNX,

- чтобы продать.

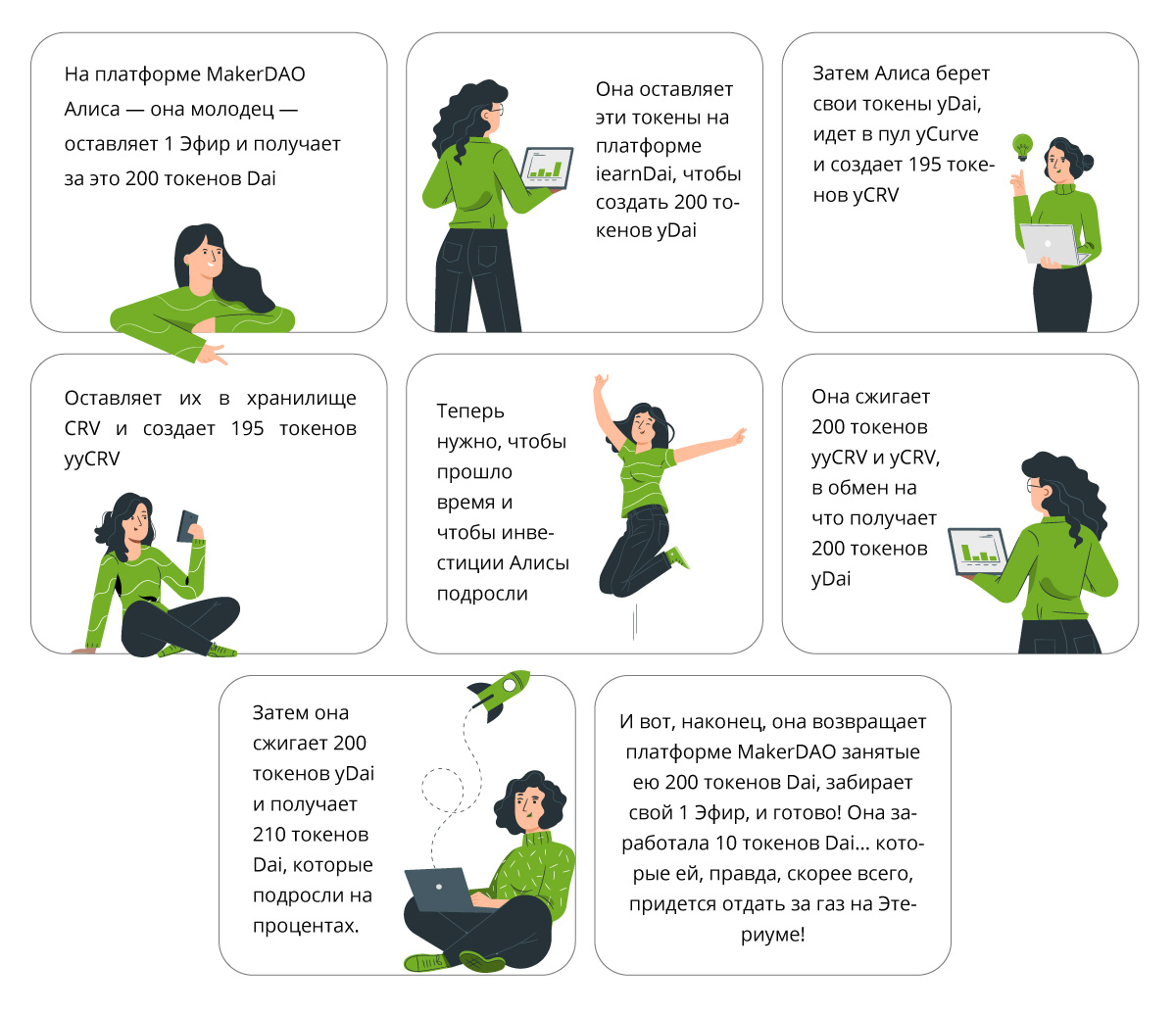

Непростой путь, да? Существует один знаменитый график, на который вы и сами можете взглянуть, чтобы понять его получше. А ниже мы объясним, как все на нем работает:

- На платформе MakerDAO Алиса — она молодец — оставляет 1 Эфир и получает за это 200 токенов Dai

- Она оставляет эти токены на платформе iearnDai, чтобы создать 200 токенов yDai.

- Затем Алиса берет свои токены yDai, идет в пул yCurve и создает 195 токенов yCRV,

- оставляет их в хранилище CRV и создает 195 токенов yyCRV.

- Теперь нужно, чтобы прошло время и чтобы инвестиции Алисы подросли.

- Она сжигает 200 токенов yyCRV и yCRV, в обмен на что получает 200 токенов yDai.

- Затем она сжигает 200 токенов yDai и получает 210 токенов Dai, которые подросли на процентах.

- И вот, наконец, она возвращает платформе MakerDAO занятые ею 200 токенов Dai, забирает свой 1 Эфир, и готово! Она заработала 10 токенов Dai… которые ей, правда, скорее всего, придется отдать за газ на Этериуме!

Да, к сожалению, пройдя весь цикл, Алисе, возможно, даже придется потерять деньги, если она заложит в сумму инвестиций недостаточное количество Эфира.

Так, “фармить” токены или не “фармить”? Вне зависимости от того, каким будет ваш ответ, способов заработать легкие токены в DeFi нет. Ну, а с другой стороны, как пел Крис Мартин из Coldplay, никто и не обещал, что будет легко. Платформы для фарминга (“выращивания”) криптовалют

MakerDAO

MakerDAO является многослойным DeFi-протоколом, который не так легко понять с первого раза, так что давайте попробуем дать самое простое объяснение:

- Изначально, MakerDAO — это система, которая позволяет генерировать токены Dai с помощью Эфира, нескольких других токенов и токенизированных активов, если таковые есть

- Dai — это подкрепленный залогом стейблкоин, который нестрого привязан к одному доллару

- Чтобы сгенерировать 100% дая (Dai), нужно оставить на платформе 150% Эфира (ETH).

- Чтобы получить назад свой Эфир, нужно отдать долг в даях.

- MKR — это такой токен, у которого есть три главные задачи на платформе:

(1) владельцы токена принимают участие в принятии важных для протокола решений; (2) токеном можно расплачиваться в экосистеме Мейкера; (3) кроме того, это ресурс для рекапитализации.

Давайте чуточку усложним. Долгое время настройки MakerDAO позволяли обеспечивать токен Dai исключительно Эфиром, но в конце 2019-го команда запустила мульти-залоговый принцип, согласно которому Dai теперь можно получить в обмен на несколько криптомонет.

А теперь, наконец, наглядный пример. Ура, да? Скажем, вы закладываете в смарт-контракт Мейкера Эфир стоимостью в 150 долларов. Это на выходе даст вам 100 даев, и, соответственно, 100 даев вы и будете должны системе.

Пройдя по знаменитому DeFi-циклу, вы, скорее всего, увеличите количество дая и вернете свой Эфир. Но, кроме этого, вам придется платить системе процент, устанавливаемый держателями токена MKR, а стоимость каждой новой транзакции на мейнчейне обойдется вам от 10 до 40 долларов. Насколько выгодным будет данный цикл крипто фарминга?

Curve Finance

CurveFinance — это децентрализованная биржа, которая помогает совершать экономичные свопы между различными стейблкоинами посредством продвинутой кривой закладывания (bonding curve). Давайте разбираться в терминологии.

- Стейблкоины — это криптовалюты, задача которых закрепить свою ценность через какой-то другой внешний актив, во многих случаях, через один доллар США.

- Стоимость стейблкоинов, из-за рыночных колебаний, зачастую не равняется одному доллару, но может меняться, скажем, от 0.96 долларов до 1.1 долларов. Поэтому во время обмена USDT на USDC иногда можно потерять деньги. Например за 10000 USDT можно получить 9600 USDC. 400-долларовое проскальзывание в данном случае не является целесообразным.

- Продвинутая кривая закладывания — это формула, используемая Михаилом Егоровым, российским физиком и основателем Curve.fi, которая помогает регулировать взаимосвязь между ценой и предложением. Формула снижает проскальзывание до уровня меньше, чем в 1%. Так, используя наш пример с USDT и USDC, во время свопа, можно потерять максимум 10 долларов. В этом видео можно найти объяснение того, как работает продвинутая кривая закладывания. Если кратко, то формула обеспечивает наибольшую ликвидность монеты в тех случаях, когда ее цена максимально приближается к стоимости подкрепляющего его актива.

- CRV — это токен, который можно получить в качестве награды за обеспечение ликвидности в пуле Curve Finance. Чем выше уровень вашего вклада в пул, тем больше CRV-токенов вы получаете. Кроме того, CRV — это управленческий токен, который увеличивает вес вашего голоса в момент принятия важных для протокола решений.

Предположим, у вас есть Dai, TUSD и USDT в вашем кошельке для токенов стандарта ERC20, и вы хотите использовать их для наращивания капитала.

Отдайте свои токены в пул Y на платформе Curve.fi, получите yCRV-токены взамен, положите их в стейкинг-кошелек yearn.finance и получите годовую процентную ставку в дополнение к комиссиям от свопов, которые происходят в пуле Curve Finannce.

Chainlink

Chainlink — это децентрализованная сеть оракулов, которые помогают пересылать данные из реального мира в смарт-контракты различных блокчейнов.

- Блокчейн-оракул — это устройство, которое соединяет блокчейн с данными, находящимися вне цепочки блоков, например, из мира финансов, логистики, платежных сервисов, страхования и т. д.

- Смарт-контракты в Chainlink могут быть самых разных видов: смарт-контрактами на покупку акций, скажем, подтягивающими API с рыночными ценами на бумаги, страховыми смарт-контрактами, срабатывающими в страховом случае, или торгово-финансовыми смарт-контрактами, основанными на данных о поставках и на данных, которые возвращают потребители.

Как объяснил основатель Chainlink Сергей Назаров в интервью Энтони Помпилиано, самая главная трудность на пути к массовому внедрению блокчейна состоит в том, что блокчейн трудно подсоединить к данным из реального мира.

А когда это получается, возникает следующая трудность: оракулы, которые все-таки подсоединяются к блокчейнам, подконтрольны регуляторам.

Chainlink решает эту проблему благодаря тому, что их сеть оракулов децентрализована.

На момент написания материала зарабатывать токены на этом проекте можно пока что только через стейкинг LINK-токена в таком пуле как LinkPool или на таком агрегаторе, как yearn.finance.

Compound

Compound — это знаменитый DeFi-проект, который позволяет брать кредит и давать в долг. Он создает денежные инструменты и управляется алгоритмами. Размеры процентной ставки на платформе регулируются спросом и предложением на активы.

Давайте разберемся.

- Как написано на веб-сайте, каждый раз, когда вы взаимодействуете с платформой через предоставление средств, заем, вывод или возвращение долга, вам начисляются COMP-токены, но операция должна быть на сумму не меньше, чем 0.001 COMP. Также в любой момент можно вручную вывести все нерастраченные COMP-токены.

- cTokens — единица выражения баланса на счетах Эфирных кошельков у тех клиентов, которые взаимодействуют с платформой. Эти токены вы можете создать через предоставление ваших активов в пользование платформе.

- Например, если отправить на платформу токены USDC, то она сгенерирует cUSDC-токены, которые зарабатывают пользователю процент.

Как же рассчитывается процент и как его заработать? В техническом описании проекта Compound написано, что расчет — автоматический: “Модель, регулирующая расчет процента, помогает достигнуть равновесия для каждого денежного инструмента на основе спроса и предложения. Согласно экономической теории, процент (“цена” денег) увеличивается в зависимости от спроса. Когда спрос маленький, процент маленький, и наоборот, высокий, если процент — высок”.

Вы всегда можете рассчитать самые актуальные ставки на одалживание денег и кредитование для каждого актива самостоятельно.

Для наглядного примера давайте возьмем у Compound в долг 1000 даев (Dai) и положим на платформу 500 USDC. Тут можно рассчитать годовую процентную ставку для таких условий.

После всех расчетов получается, что за год вы “нафармите” 0.35 COMP-токенов (41.84 долларов с учетом того, что цена COMP-токена составляет 120.44 долларов) и 1% чистого дохода. Однако придется заплатить 26.86 долларов в качестве расходов на услуги кредитования и комиссии за транзакции.

Разумеется, на обычном трейдинге в год можно зарабатывать гораздо больше, но сама концепция — интересна. Какой традиционный банк вознаградит вас просто за то, что вы пользуетесь его услугами?

Uniswap

Uniswap — это криптовалютная биржа, где обмен децентрализованными токенами осуществляют исключительно единороги. А если кроме шуток, то Uniswap — это протокол на Этериуме для торговли и автоматического создания ликвидности. Фактически, токены на платформе можно заработать, обеспечивая ликвидность ее пулам.

- Каждый раз, когда на Uniswap совершается сделка, тот, кто проводит ее, платит 0.3% сбора, который распределяется пропорционально между участниками пула.

К примеру, вы добавляете в пул пару Dai-ETH, и ваша лепта составляет 0.005% от пула. За такой вид активности, платформа накинет на ваш Metamask-кошелек LP-токены. Через какое-то время кто-то обменяет 10 Эфиров на 5012 даев, и пул получит 0.03 Эфира от этой транзакции, а именно 0.3%. Соответственно, вы получите 0.005% от 0.03 Эфира. Таким образом, видно, что чем дольше вы держите средства на платформе Uniswap, тем больше токенов “выращиваете”.

С другой стороны, пока ваши токены “заперты” в пуле, волатильность может оставить вас с гораздо меньшим количеством денег на руках, чем, когда вы вошли в пул — даже с учетом заработанных вами комиссий.

Главная идея площадки Uniswap заключается в том, что раз вы добавляете в пул и дай и Эфир, вы в теории должны иметь возможность в любое время и вывести такую же сумму. Однако исследование на сайте самой биржи показало, что высокая волатильность, в итоге, может привести к тому, что те, кто обеспечивают ликвидность, могут потерять деньги.

Экосистема DeFi в цифрах

В зависимости от того, когда вы читаете этот материал, ситуация может выглядеть несколько отлично от ноября 2020-го, когда он был написан.

Но ничего страшного. Наряду с DeFi-приложениями существует и множество ресурсов, посвященных DeFi-приложениям.

Чтобы следить за всеми новостями ниши, можно пройти на один из сайтов, перечисленных ниже, и вы будете в курсе последних событий.

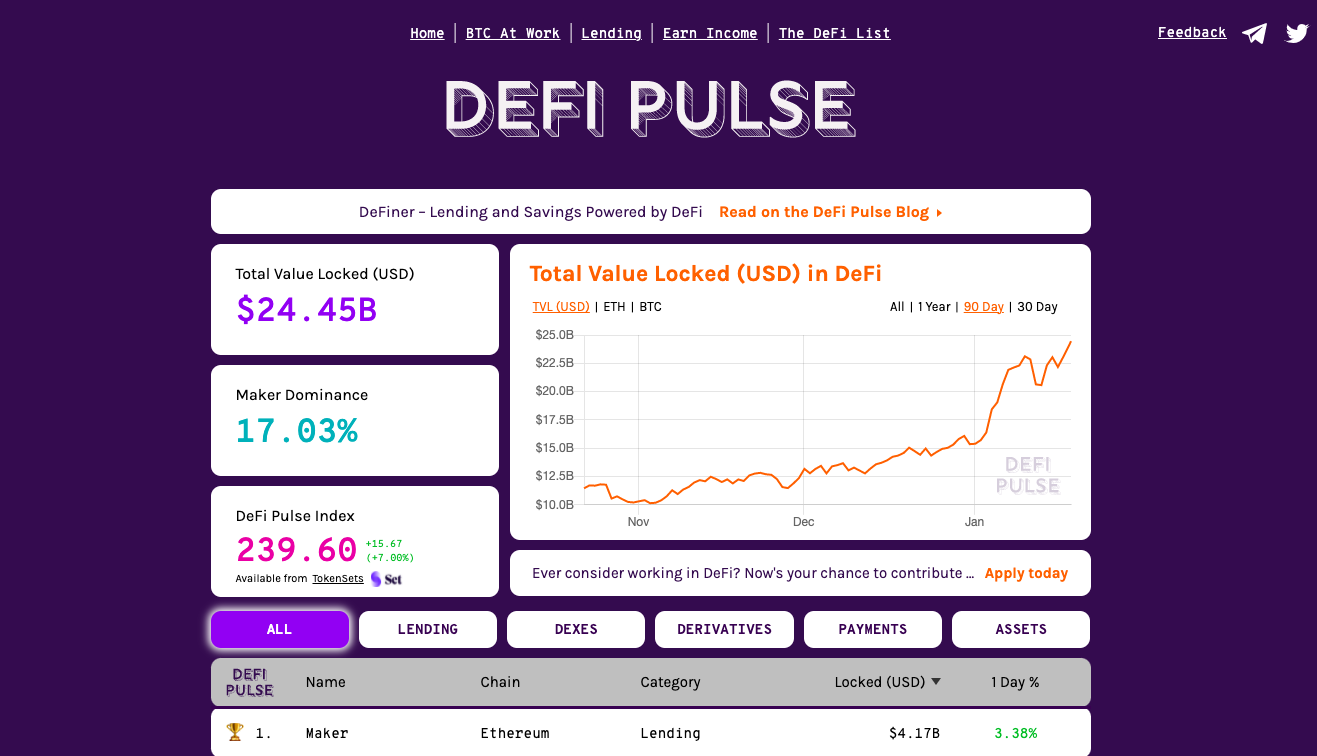

DeFi Pulse

Например, вы можете воспользоваться DeFi Pulse. Это отличный ресурс с рейтингами, с помощью которого можно посмотреть, на какой платформе размещено больше всего средств или понять где ликвидность наиболее высока.

Также у DeFi Pulse есть свой собственный индекс DeFi Pulse, подвязанный к рыночной капитализации. Он отслеживает показатели именно DeFi-активов относительно всего крипто-рынка.

На данный момент доминирующее положение на рынке занимает MakerDAO, а общее количество денежной массы, влитой в нишу, составляет 14 млрд долларов, и индекс DeFi Pulse снова стремится ввысь — звучит слишком оптимистично? Давайте посмотрим на статистику с других ресурсов.

CoinMarketCap

В дополнение к платформе DeFi Pulse вы можете воспользоваться ресурсом CoinMarketCap, который отслеживает DeFi-монеты и биржи. По данным сайта, топ-3 биржи за последние 24 часа — это Uniswap (310 135 447 долларов), Sushiswap (85 923 800 долларов) и 1inch Exchange (85 403 594 долларов). Что касается монет, то наибольшей популярностью на данный момент пользуются Chainlink (LINK), Wrapped Bitcoin (WBTC) и Dai (Dai).

Рыночная капитализация токена LINK составляет 6 млрд долларов при торговом обороте в 1.5 млрд долларов. WBTC показывает рыночную капитализацию в 2 млрд долларов и торговый оборот в 45 млн долларов. Что касается токена Dai, то его рыночная капитализация сейчас 1 млрд долларов, а торговый объем 123 млн долларов.

Просто для сравнения, рыночная капитализация Биткоина на момент написания текста составляет 345 млрд долларов при торговом объеме в 38 млрд долларов. Рыночная капитализация Эфира составляет 57 млрд долларов при торговом объеме в 18.5 млн долларов.

Dune Analytics

Еще один интересный ресурс, который помогает ориентироваться в DeFi-нише, это Dune Analytics.

Например, из аналитики, представленной на сайте, мы можем заключить, что месячный торговый объем на дэксах с октября по ноябрь 2020-го упал почти вдвое, с 25 млрд до 10 млрд долларов.

Uniswap на сегодняшний день захватил 55% рынка, Curve — 19.4%, а Sushiswap — 12%.

LoanScan

Помимо прочего, всю самую актуальную статистику по платформам кредитования можно отслеживать на сайте LoanScan, который показывает объем займов за разные временные промежутки и, таким образом, дополняет общую картинку.

Например, по данным, представленным на сайте, мы можем сказать, что в 2020-ом году такие платформы, как Maker, Compound и dYdX выдали займов на 23 млрд долларов, а вернули 22 млрд долларов.

Но, разумеется, DeFi Pulse, CoinMaketCap, Dune Analytics и LoanScan не единственные платформы, на которые можно заходить за последними новостями. 0x tracker, Alethio и многие другие тоже могут быть полезными.

Что такое DeFi: мимолетное увлечение или долгосрочный тренд?

Так что же такое DeFi? Некоторые считают, что это новая модель, которая изменит мир финансов, превратив его в то, каким он и должен быть в будущем. Другие же считают, что DeFi делает деньги из воздуха.

В самом деле, у традиционных финансовых рынков есть множество пробелов, таких как ограниченный доступ, непрозрачность или давно знакомый человеческий фактор: все работает медленно, все централизовано и дорого в старой финансовой модели мира.

Что же получается? Что новая неперсонализированная DeFi-ниша, построенная на основе строгих математических принципов, может решить многие из названных проблем?

Не совсем так. По крайней мере, пока не так.

Множество DeFi-проектов, которые появились за последний год, могут заложить основу для улучшенной финансовой модели будущего — но не сейчас, так как сам DeFi-сектор еще пока не готов к этому.

Есть несколько красных флажков, которые замедляют прогресс, например, отсутствие законодательства, сложная математическая логика и некий намек на финансовые пирамиды прошлого.

DeFi-ниша не контролируется законом, поэтому мошенникам довольно просто обмануть невинных пользователей. К тому же некоторые основатели, закачивая в платформу миллионы долларов, даже не проводят аудит кода или выпускают не доработанный до конца проект.

Помимо прочего, рыночная структура сегмента очень похожа на структуру рынка США незадолго до финансового кризиса 2007-08-го годов.

Но есть у DeFi и светлая сторона, которую сложно не заметить, а именно: ниша может помочь решить массу проблем, если дать ей немного подрасти. А пока остерегайтесь подозрительных крипто фарминговых платформ, которые обещают огромную прибыль и в качестве названия используют какую-нибудь еду. Потому что, как и во многих других рыночных отраслях, в DeFi есть масса мошенников.

Итоги

DeFi — это название обширной экосистемы децентрализованных приложений, где пользователь может как взять в долг, так и вложить свои средства. Помимо прочего, такие приложения могут предоставлять услуги банкинга, стейкинга и трейдинга — и все это на блокчейна Этериума, а иногда и на других блокчейнах, таких как Трон (TRON) и Иос (EOS).

Сложно сказать, когда DeFi-ниша появилась на свет. Некоторые считают, что вместе с Биткоином, кто-то говорит про Эфир.

Но с точностью можно сказать, что ниша стала формироваться во что-то интересное в 2015-ом году, когда платформа MakerDAO впервые появилась на рынке.

А потом, шаг за шагом, нишу стали наполнять такие проекты как Aave и Binance DEX, вместе с которыми рос, в целом, и DeFi-сектор, пока не случился летний бум 2020-го года.

Такой прорыв привел к ситуации, в которой в мире криптовалют появился не один, а целых два финансовых сектора: CeFi и DeFi.

Централизованные крипто биржи, кошельки и стейблкоины привнесли с собой множество интересных вещей: удобство, легкость и даже некий консерватизм, но дерзкий юниор под названием DeFi также продемонстрировал способность как покрыть существующие ниши, так и привнести на стол что-то новенькое. На таких криптобиржах, как Uniswap, можно майнить LP-токены, хранить средства на своей машине в некастодиальных кошельках и владеть стейблкоинами, которыми управляет коммьюнити (или, по крайней, в теории управляет коммьюнити).

Но даже несмотря на то, что этого очень бы и хотелось, DeFi, конечно же, не решит всех проблем, существующих на сегодняшний день. Например, Этериум находится на грани пропускной способности и скоро нам понадобится новый блокчейн для DeFi, такой, как Трон или, может даже, Биткоин?

Как предсказывает Dune Analytics, популярность DeFi скоро сойдет на нет: месячные обороты на дэксах упали почти вдвое с 25 млд до 10 млрд долларов в октябре-ноябре 2020-го года. Однако пока еще общая стоимость средств, размещенных в DeFi платформах составляет 14 млрд долларов, что является максимальным показателем за все время.

Так что же нам дал этот новый дивный сектор DeFi? Как говорил Тим Бернерс-Ли человек, фактически придумавший интернет: “Я просто хочу выбирать из множества приложений, чтобы организовывать свою жизнь, как мне нужно”. DeFi подарил нам привлекательные финансовые возможности, но, что более важно, он подарил нам выбор, и теперь каждый из нас может решать, оставаться ли ему в традиционной финансовой нише или присоединяться в обществу web 3.0. Единственный вопрос — что выберете вы?

Что такое Good Crypto?

Good Crypto — это приложение нового поколения, совмещающее в себе трекинг криптовалютного портфеля и мультибиржевой трейдинг. Приложение ориентировано, прежде всего,на активных крипто трейдеров, но отлично справляется и просто с отслеживанием стоимости крипто портфеля .

Good Crypto дает возможность подключить свои акаунты на любой из 30 доступных бирж и торговать на них, используя множество типов заказов:

- Маркет

- Лимит

- Стоп-лимит

- Стоп-маркет

- Трейлинг Стоп

- Трейлинг Стоп Лимит

- Автоматические Тейк Профит и Стоп Лосс для каждого заказа

Возможность отправлять заказы на биржи без заморозки балансов позволяет реализовывать эффективные торговые стратегии, поддержка чартинга от TradingView — находить новые торговые идеи, а простой и интуитивный интерфейс — легко отслеживать портфель на разных биржах и кошельках в реальном времени.

Приложение также предоставляет возможность получать широкий набор настраиваемых и смарт- уведомлений: от резких движений рынка и достижения ценовых уровней до исполнения биржевых заказов, входящих транзакций, листинге новых монет и многого другого.

Звучит многообещающе? Приложение можно скачать в App Store или на Google Play. Веб-версия тоже есть! По всем вопросам добро пожаловать в нашу Telegram-группу!

Авторы:

Юлия Герштейн — контент-райтер, описывающий финтех

Максим Громадцов — ко-фаундер в GoodCrypto.app

Глеб Мирко — фаундер в RGray.io

Share this post:

27 января, 2021